当前位置 > 散户吧 > 国际要闻 > 期货要闻 > 宏观:SVB风险跟进,瑞信对资产的影响更大

宏观:SVB风险跟进,瑞信对资产的影响更大

关于硅谷银行(Silicon Valley Bank,简称SVB)、签名银行(Signature Bank)和瑞士信贷(Credit Suisse,简称瑞信)事件的背景情况不在赘述。

下文主要延续我们关于此次事件的前两篇解读《SVB事件的几点思考》和《SVB风险跟进:短期风险可控 历史轮回难躲》。 本文来自散户吧WWW.SANHUBA.COM

至今,我们依然认为爆发金融危机和美联储转为降息的概率不大,但短期市场恐慌情绪依然将继续蔓延,进而施压所有大类资产价格。

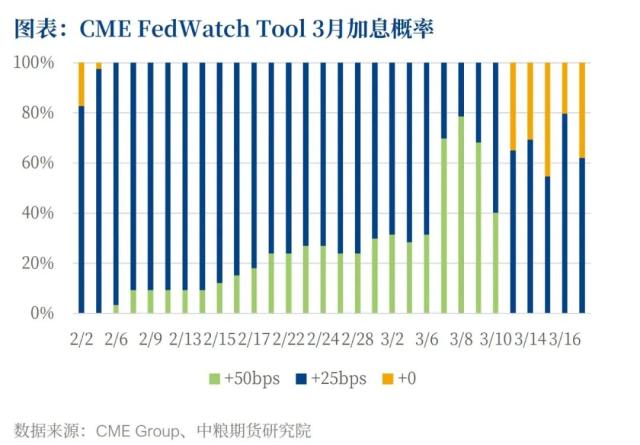

截止目前,美国对于SVB等银行的应对,和瑞士央行对于瑞信的雷霆手腕都非常及时。上周,欧洲央行依然加息50bps,至3.5%,本轮累计加息350bps。这直接表态货币政策制定者对控制“局势”非常有信心。本周,预计美联储将跟随欧洲央行维持加息趋势,幅度预计在25bp。 本文来自散户吧WWW.SANHUBA.COM

本文来自散户吧WWW.SANHUBA.COM

本文来自散户吧WWW.SANHUBA.COM

本文来自散户吧WWW.SANHUBA.COM

本文来自散户吧WWW.SANHUBA.COM早在去年11月,我们已经在《2022年(秋季)大宗商品市场展望与策略分析》中提示,欧洲系统性风险不容小觑。

欧洲系统性金融风险不容小觑 本文来自散户吧WWW.SANHUBA.COM

目前,市场更多讨论欧洲经济何时确认步入衰退?以何种姿态“摔”下去?但是,我们更想提示投资者,比起经济衰退,更应警惕欧洲的金融风险,灰犀牛的轮廓已经日渐清晰。

一是,欧美央行的“加息潮”,必将引发经济增长钝化、利差倒挂、息差走阔。对比欧洲,美国的经济韧性更佳,欧元兑美元汇率已经跌破1,金融资本流向美国的逆回购市场(非股票或债券市场)。产业资本更倾向投资配套产业链完善的中国,工业作为欧洲命脉,目前转移的阻碍颇多。“多灾多难”的欧洲企业部门不仅遭受能源、地缘、疫情的问题,还要面对更高的资金成本和资本的外逃。

本文来自散户吧WWW.SANHUBA.COM

二是,与美国不同,在面对经济形势不佳时,欧洲的政策和文化一般不允许通过大幅裁员快速给企业部门减负,而是通过减少在职员工的工作时长、降低开支等方法让企业自救。前者是立竿见影的“特效药”,后者是鸭行鹅步的“温补汤”。在一般的情况下,两者各有优劣,但是现阶段特殊的经济和政治环境,高通胀必然接踵经济衰退,“温补汤”太过寡淡。 本文来自散户吧WWW.SANHUBA.COM

三是,历史上,每一轮美元强势周期都极易引发金融危机,如80年代拉美债务危机、90年代的东南亚金融风暴、2008年次贷危机等。目前,面对新一轮强势美元周期,谁是全球的脆弱环节?谁会率先崩盘?结论不言而喻。

本文来自散户吧WWW.SANHUBA.COM

四是,金融风险有可能是欧洲的大型金融机构破产,如2008年的雷曼;也可能是欧元区发生国家级别信用违约,如2009年希腊、2022年斯里兰卡。 本文来自散户吧WWW.SANHUBA.COM

因此,欧洲发生系统性金融风险是“已知的未知”。“已知”发生原因和可能路径,“未知”何时发生。在报告期内,这种风险不容小觑,应对其做好风险预案。 本文来自散户吧WWW.SANHUBA.COM

作为”已知的未知“,货币政策制定者已经做过各类的压力策略和风险预案。那么有风险的点已经被预估过,如瑞信事件。瑞信早在去年10月开始就深陷破产传闻,负面新闻缠身,属于深陷泥足、不断挣扎的过程中,而SVB和”金主“沙特的背刺则成为了压死他的最后两根稻草。 本文来自散户吧WWW.SANHUBA.COM

作为”已知的未知“,货币政策制定者已经做过各类的压力策略和风险预案。那么有风险的点已经被预估过,如瑞信事件。瑞信早在去年10月开始就深陷破产传闻,负面新闻缠身,属于深陷泥足、不断挣扎的过程中,而SVB和”金主“沙特的背刺则成为了压死他的最后两根稻草。

相比SVB的500多亿美元的资产管理规模,瑞信总资产最多达到过4350亿美元,曾是全球第五大财团,是一家“百年老字号”的大投行,底蕴优良。瑞信暴雷的背后除本身资产管理问题外,还有政治风险对金融系统的影响。此前,瑞士作为中立国,深受全球各类富豪、寡头们的青睐,然而俄乌冲突爆发后,瑞士基于政策“站位”,屡屡冻结俄罗斯企业和个人的银行资产,造成大规模恐慌性挤兑和抛售,遭遇“信用危机”。瑞银的暴雷是在可预见的范围。 本文来自散户吧WWW.SANHUBA.COM

SVB本身的业务属于金融的细分市场,主要做的更多是美国初创科技公司的投融资业务,属于中小银行。目前分析,针对签名银行、第一共和银行和近200家存在”暴雷“风险的银行,美国财政部和美联储的表态非常积极,且有足够的工具来应对,如SRF(常备性借贷便利)、贴现窗口、TAF,甚至终极大招“QE”,引发美国银行乃至金融系统更大的流动性危机的可能性还比较低。 本文来自散户吧WWW.SANHUBA.COM

相对比,瑞信的业务布局全球,类型也更为丰富。因此,从影响范围角度,瑞信对于大类资产的影响更为严重。 本文来自散户吧WWW.SANHUBA.COM

(小编:财神)

相关新闻更多新闻>>

- · Mysteel解读:郑棉走强遇阻,下游需求未启动12-20

- · 深夜,重磅发布!国际油价飙涨,欧洲气价失守100欧元!泽连斯基与拜登会面!日央行意外“加息”发出什么12-22

- · 铁矿年报:危中有机 波动加剧12-21

- · Mysteel解读:苹果清明备货,是现货价格上涨的开始还是结束03-08

- · 在竞赛中找准跑道,好的交易心态能够在期市中长存12-21

- · 变化率负值范围运行 成品油或遇年内首次下调01-18

- · 棉花:关注需求下滑的“预期差”11-10

- · 商品期货收盘全线上涨,油脂板块领涨,棕榈油、豆油、菜油等涨4%12-29

- · 中阳期货:美国石油产量在2022年未达到历史最高水平01-18

- · Mysteel解读:2月USDA供需报告预测,美豆出口预估或将保持不变02-27

今日要闻更多>>

- · 华泰证券:电镀铜有望成为HJT金属化终局技术03-22

- ·二维黑磷板块上市公司股票一览(2023/3/20)03-21

- ·2023年人造丝概念上市公司股票一览,主要利好股票有哪些?03-21

- ·PA66板块概念股一览(2023/3/20)03-21

- ·哪些是大圆柱电池概念股?(2023/3/20)03-21

- · 硅谷又震荡!亚马逊官宣再裁员9000人;瑞士信贷暴跌56%,AT1债券遭信任危机;3月份27款进口游戏过审03-21

- · 道通科技拟定增募不超8.06亿 上市3年两募资共24.98亿03-21

- ·创业板小米概念公司(创业板小米概念上市公司名单2023)03-21

- ·2023年3月28日打新提醒:中信金属(601061)03-21

- ·新一周共有11只新股将公布网上发行中签率(3月27日至3月31日)03-21

财经要闻更多>>

- · “芯片狂人”赵伟国,被审查起诉!03-22

- · 交易商协会推出2023年度会费减免措施03-22

- · 国家新闻出版署:27款进口网络游戏获批,腾讯、网易、中青宝等在列03-22

- · 去年我国全部工业增加值超40万亿元 制造业规模连续13年居世界首位03-22

- · 东北策略:新能源何时见底?03-22

- · 国金策略:国企改革主题为何历史上只有两次相对行情?03-22

- · 策略周报:主线的交汇:国企价值重估与数字经济时代03-22

- · 兴证策略:“中特估”十大选股思路03-22

- · 中信建投:环境改善,市场反击,科技成长仍是中期主线03-22

- · 中国外贸总体延续规模稳结构优态势03-22

今日提示

黑马推荐

主力动向

- 上峰水泥拟不超5亿进行新经济股权投资 2.5亿成立私募助力半导体产业链成形

- 私募生存之战开启 用专业与专注“破局”而上

- 深圳证监会:下一步将持续加大私募机构日常监管和现场检查力度

- 中信建投于长沙投资新设创投私募公司 注册资本3.4亿

- 股票私募也卷起来了!百亿私募开打价格战,只收千分之五管理费,后市怎么看?

- 同兴环保、万朗磁塑等于安徽共设私募公司 注册资本10亿元

- 奇瑞投资等设立新能源汽车和智能网联汽车私募合伙企业

- 湖北监管局:将在守牢辖区风险底线基础上,充分发挥私募基金服务实体经济高质量发展作用

- 奇瑞与安徽财金投资成立私募合伙企业 出资额40.4亿

- 上汽集团、华域汽车等共设产投私募公司 注册资本33.73亿